節税

2020.10.05

資産形成不動産のメリット・デメリット

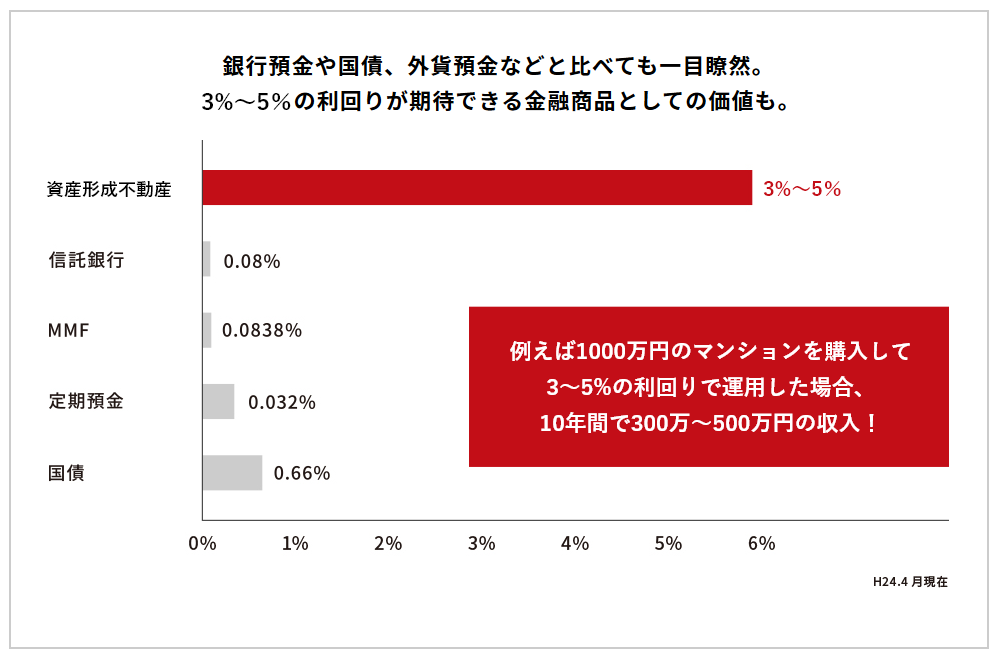

一部の資産家だけでなく、一般のサラリーマンや自営業者の方も資産形成不動産に参入している今日。それだけ、資産形成不動産が広がっているのは、他の投資商品に対して比較的安定したリターンが見込まれるという期待の表れでしょう。しかし、投資であるからには知っておくべきリスクもあります。

ここでは、資産形成不動産のメリット・デメリットに着目しながら、堅実に資産形成する方法を、東京都の資産運用コンサルタント「JRD株式会社」が解説します。

資産形成不動産のメリット

将来に向けた資産形成に役立つだけでなく、大切な資産を維持することにもつながる、それが資産形成不動産のメリットです。

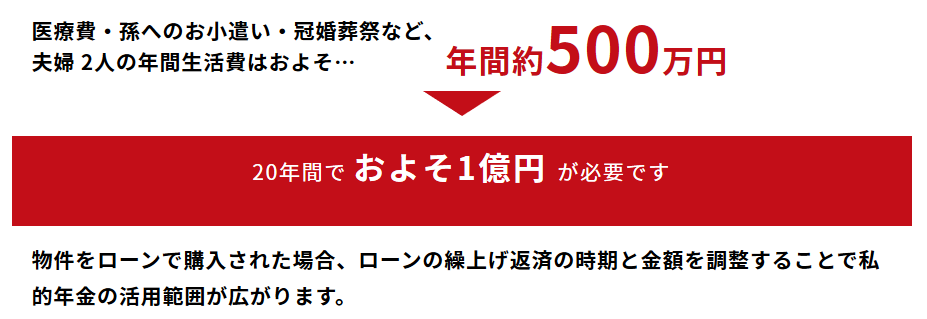

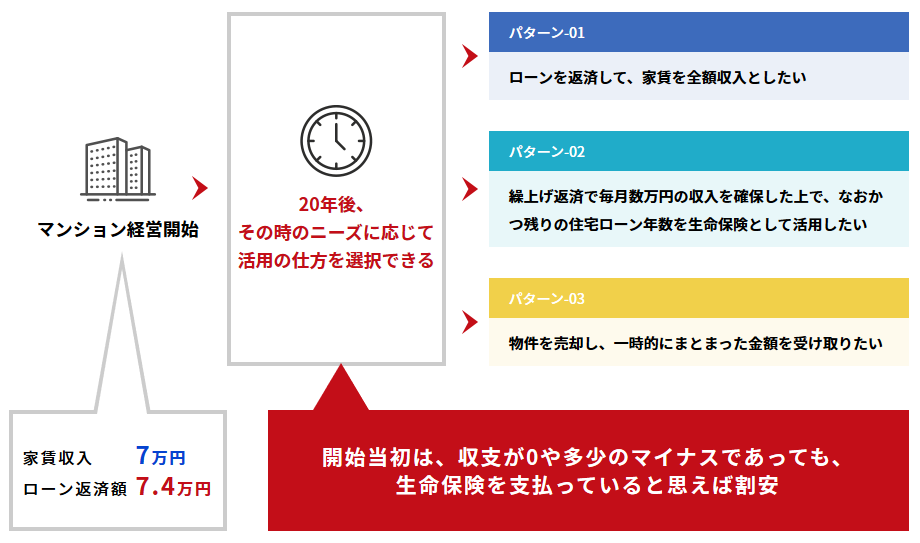

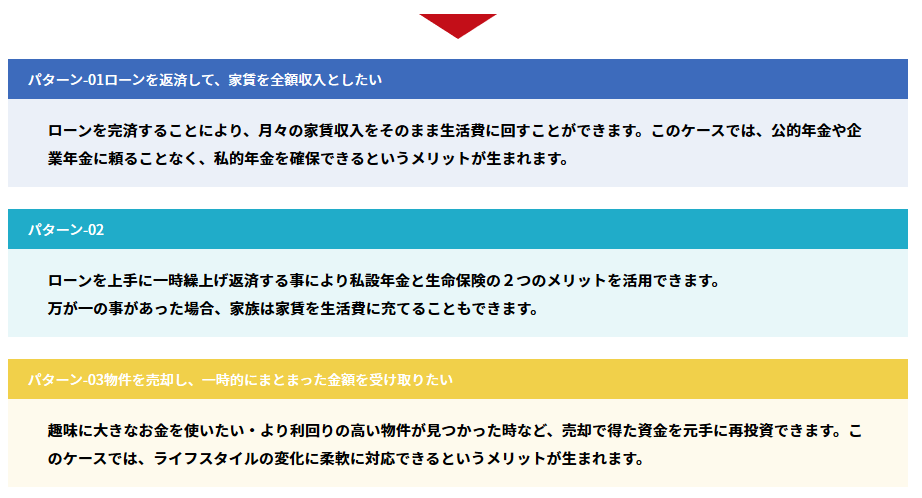

1.私的年金になる

受給額の減少、支給年齢の先延ばしなど、さまざまな年金不安がささやかれる昨今だけに、年金を補完しようと個人年金の加入者が増えています。とはいえ、40代から加入しても十分な支給を得るためには月々相当な保険料を払い続けなければなりません。毎月の家賃収入が得られる資産形成不動産なら、より手軽な私的年金づくりが可能です。

一般的な活用例

ex.1,800万円の物件(家賃収入7万円)を35年ローンで購入された場合

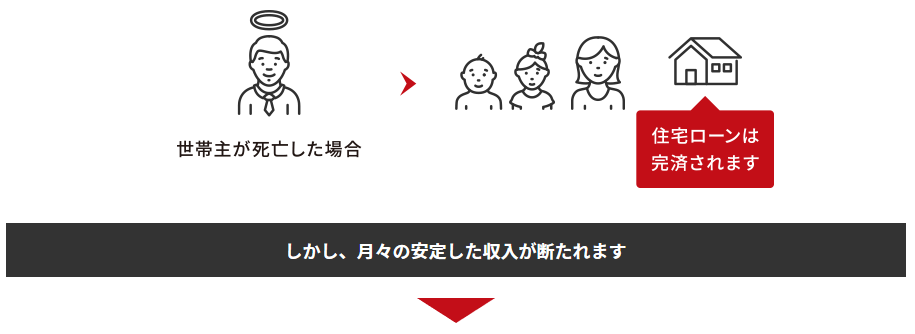

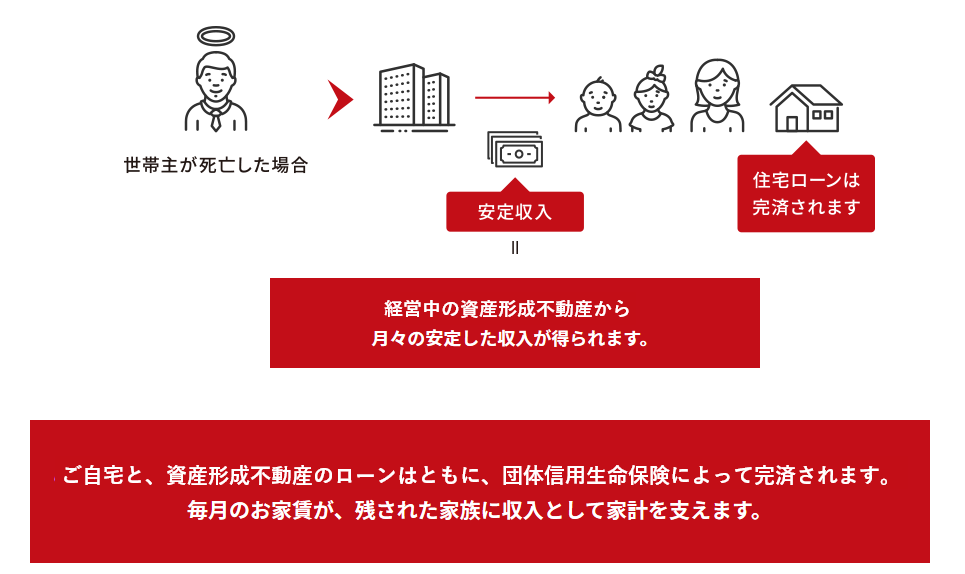

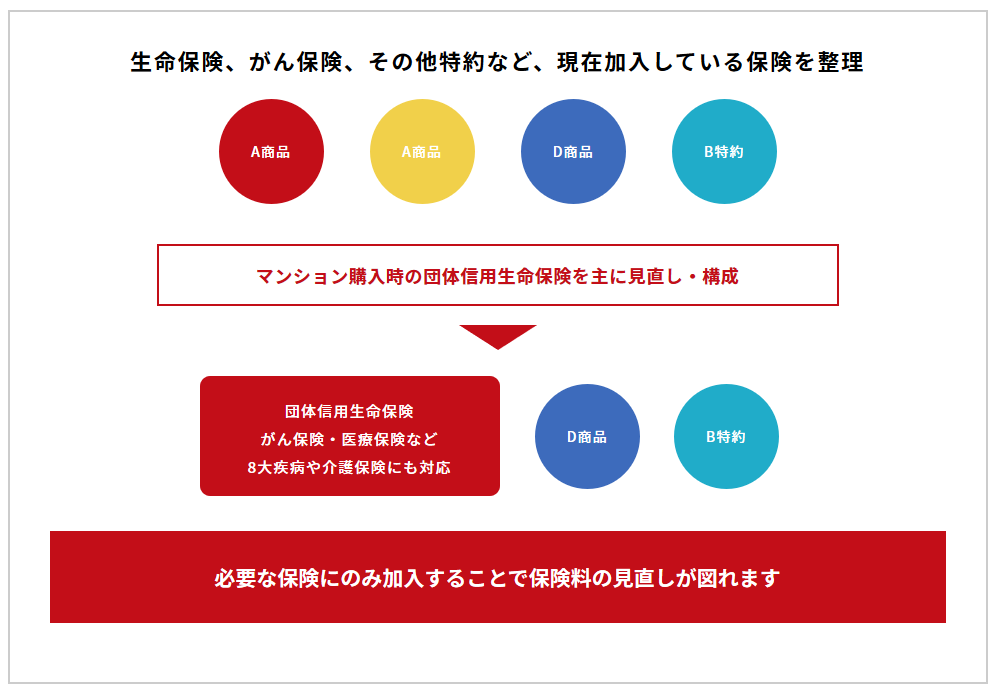

2.生命保険代わりになる

自分に万が一のことがあった場合、ローンの支払が不能になり残された家族が困窮するのではないかといった懸念をされる方もいらっしゃるでしょう。しかし、ローン契約時に加入する「団信」(団体信用生命保険)によって、不測の事態が生じた場合は、すぐに借入金が清算され、ご家族にはマンションが資産として引き継がれるので安心です。

一般的な活用例

ex.資産形成不動産を行っていれば…

3.実物資産になる

「株やFX、先物取引といった金融商品で資産運用するには知識も経験も乏しい」「サラリーマンなので本業に支障を来してまで投資に打ち込むことはできない」そんな方でも資産形成不動産なら、賃貸管理を業者任せにできるので安心です。デイトレードのように常に相場とにらめっこする必要もないので本業に影響が出ません。そのうえ、金融商品とは違い実物資産なので相場が急落するようなこともありません。発行元の国や機関の信用によって価値の変わる「金融資産」に対し、実物資産は「物」自体に価値があり、経済状況に合わせて価値や価格が変動します。今後予想されるインフレ経済に対し、資産価値が上がっていく実物資産はインフレ経済に強い投資といえます。

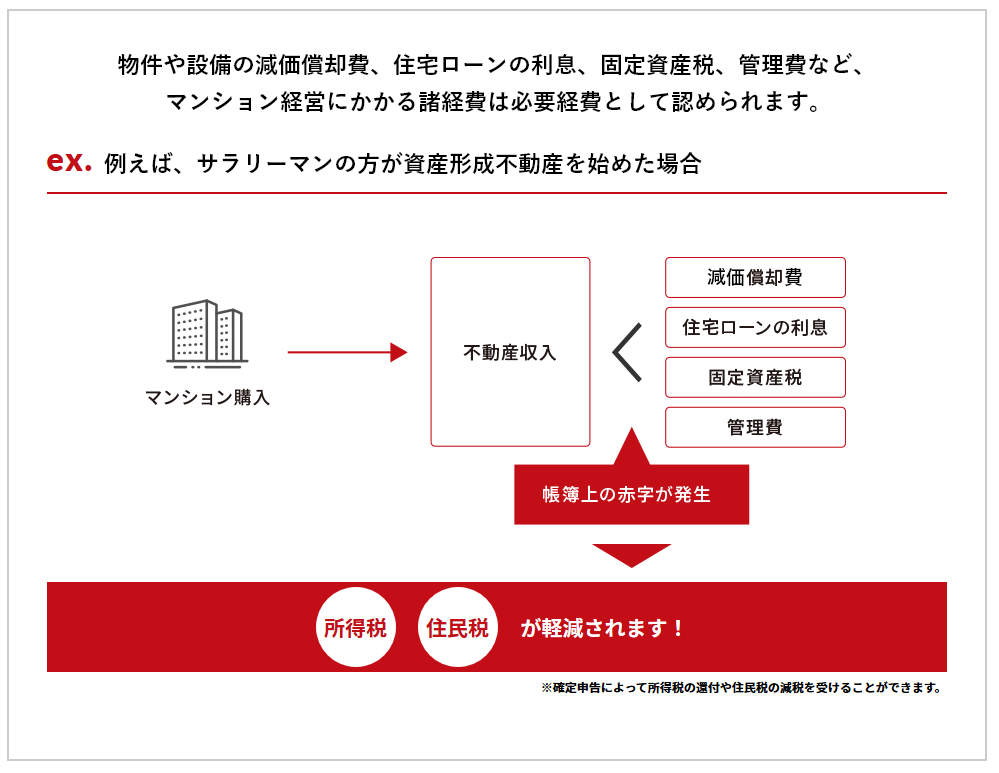

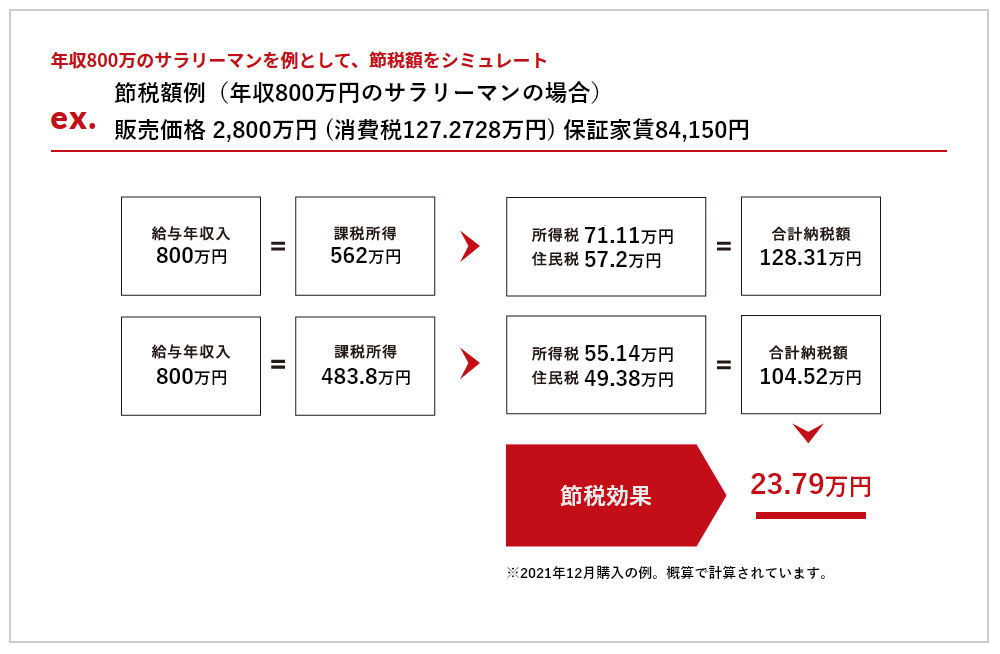

4.節税対策になる

資産形成不動産で家賃収入を得た場合、サラリーマンの方でも確定申告を行うことになります。この場合、気になるのは所得税や住民税。課税はされるものの、資産形成不動産ではローンの利息や建物・設備の減価償却費が控除の対象になるので結果的に所得税額や住民税額は低く抑えられます。また、相続税については課税対象が額面通りとなる現金や有価証券よりも、相続税評価額が低く算定される不動産のほうが税額を抑えることができます。

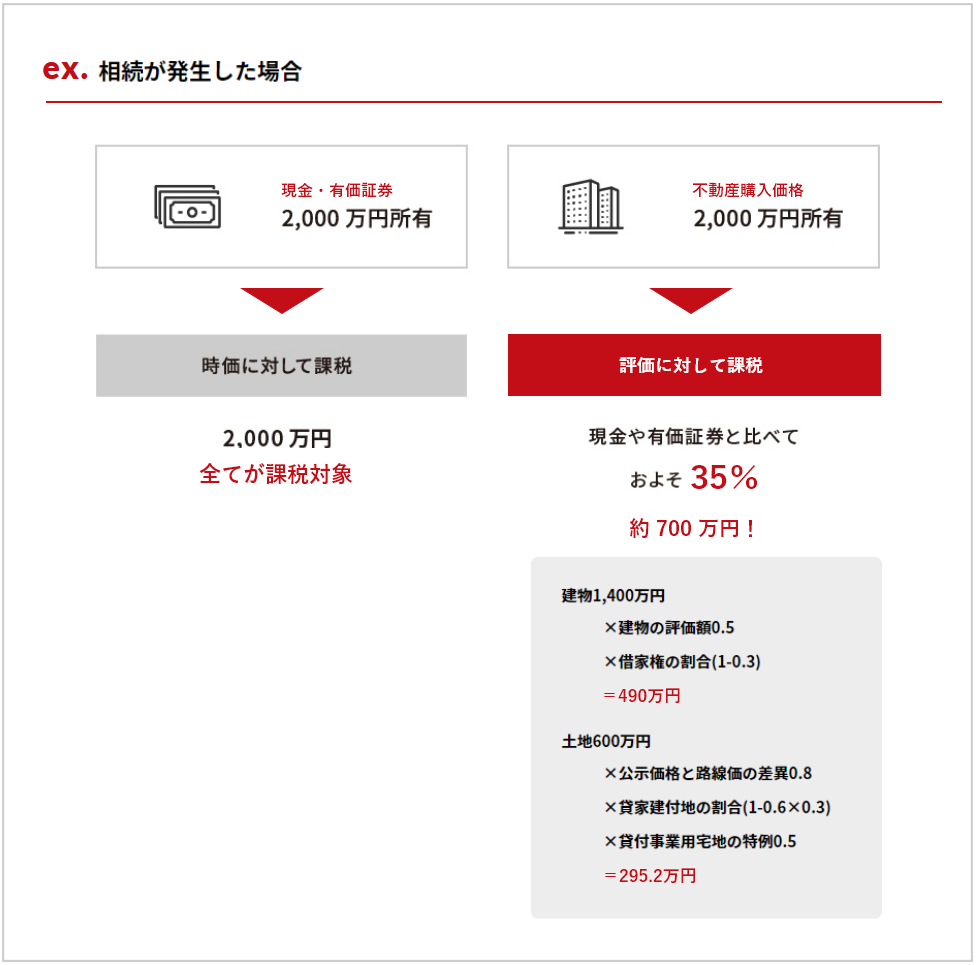

5.相続税の節税

相続税とは、親族などが死亡したことにより、財産を譲り受けた者に対してかけられる国税のことです。相続税が発生した際、「現金」及び「有価証券」は時価に対して課税されますが、不動産の場合は評価に対して課税されます。評価は不動産かつ賃貸に出している場合は、現金に比べ約65%程度少なく済みます。

資産形成不動産のデメリット

もちろん、資産形成不動産にはメリットだけでなく、「リスク」というデメリットがあります。しかし、正しく対処すればこのリスクを最小限に抑えることは可能です。

1.金利上昇リスクがある

現時点では金融市場は超低金利で推移しており、自己資金を抑え、借入の割合を増やすことで資産形成不動産を購入したほうが早期にプラス収支の見通しがつきます。ただし、景気回復に伴って金利は必ず上昇に転じます。金利が上昇したら、繰り上げ返済を実施して月々の支払額を抑えるか、金利上昇に伴いマンション価格も上昇していると考えられるため物件を売却する手段が挙げられます。

2.地震などによる倒壊・破損リスクがある

阪神淡路大震災以降、東日本大震災、熊本地震など多くの巨大地震に見舞われてきた日本列島。それだけに、こうした震災による建物の倒壊・破損リスクは常に懸念事項です。しかし、平成12年の建築基準法改正後に建てられたマンションなど鉄筋コンクリート造の建物は震度7に達した東日本大震災でもまったく倒壊しなかったというデータもあります。ファミリータイプに比べ、柱や梁が多く構造的強度に優れるワンルームマンションなら、地震などのリスクに対しても安心だと言えるでしょう。

3.空室リスクがある

資産形成不動産、とりわけ賃貸経営のアキレス腱は空室リスクでしょう。入居者がなく、部屋が稼働しなければ家賃収入が得られないためです。この空室リスクを回避するには、都心部の優良物件に投資するのが最良の策です。たとえば、利便性の良い駅近の単身者向けマンションなら、賃貸需要が高いので稼働率も90%後半を維持できるため長期間にわたって空室となるリスクはきわめて低いと言えるでしょう。

なお、物件購入に際しては、空室リスクを見据えたうえで、どれだけ現実的な収支シミュレーションを行えるかが重要になります。新築から5年後、10年後の入居率や家賃下落も勘案して最悪の事態も想定しておきましょう。

また、空室でも一定の家賃を保証する「借上保証システム」を活用すれば、このようなリスクをより効果的に回避できます。

4.資産価値・家賃下落のリスクがある

築年数が経過すれば家賃も下落していくため、経年劣化によって建物の資産価値は緩やかに目減りしていきます。その資産価値を可能なかぎり維持する方法として、建物や設備を適切に修繕し、定期的にリフレッシュすることが挙げられます。また物件選びの段階で、すでに開発らしい開発が一通り終わっていて新規物件の供給が進みにくい都心部の人気駅の周辺にターゲットを絞ることで、中古物件となっても家賃が下落しにくくなります。

また、サラリーマンや学生など家賃にこだわりのない単身者をターゲットとして狙うことも重要です。駅近のワンルームマンションが有利だと言われるのはそのためです。